摘要:享受固定资产一次性扣除优惠政策的纳税人,需要在企业所得税预缴申报时填报《固定资产加速折旧(扣除)优惠明细表》,那么问题来了,享受固定资产一次性扣除,申报表怎么填?举个例子。

财务老李所在公司,在2018年购入一辆小汽车,积极响应了税总局2018年发布的固定资产一次性扣除政策: 企业在2018年1月1日至2020年12月31日期间新购进的设备、器具(指除房屋、建筑物以外的固定资产),单位价值不超过500万元的,允许一次性计入当期成本费用在计算应纳税所得额时扣除,不再分年度计算折旧。——财税〔2018〕54号、国家税务总局公告2018年第26号 享受固定资产一次性扣除优惠政策的纳税人,需要在企业所得税预缴申报时填报《固定资产加速折旧(扣除)优惠明细表》,那么问题来了: 1、当期企业所得税预缴申报时怎么填? 2、当年后续季(月)度是否需要填写?怎么填? 3、后续年度是否需要填写?

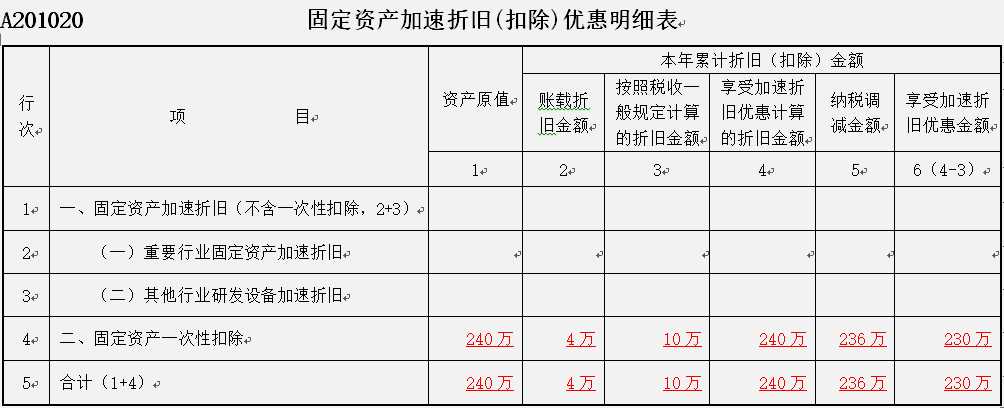

列2:【会计折旧】会计上本年折旧额 列3:【一般折旧】按税法规定的最低折旧年限以直线法计算的本年折旧金额 列4:【税收折旧】采取税收加速折旧或一次性扣除方式计算的税收折旧额 列5:当列2≤列3时,“纳税调减金额”=列4-列2;反之则按0填报 小编给大家举个栗子~ 老李的公司2018年7月买了一辆车,金额240万元,假设预计净残值为0。公司对该车辆在会计上采用年限平均法计提折旧,期限为10年。(税收规定,车辆最低折旧年限为4年)享受了固定资产一次性扣除的优惠:

在会计上→月折旧2万元;一般折旧→月折旧5万元;税收折旧→240万元 ▲ 当期预缴填报方式(2018年7月购进,即第三季度) 在第三季度,属于“税收折旧”大于“一般折旧”的情况,填报方式如下:

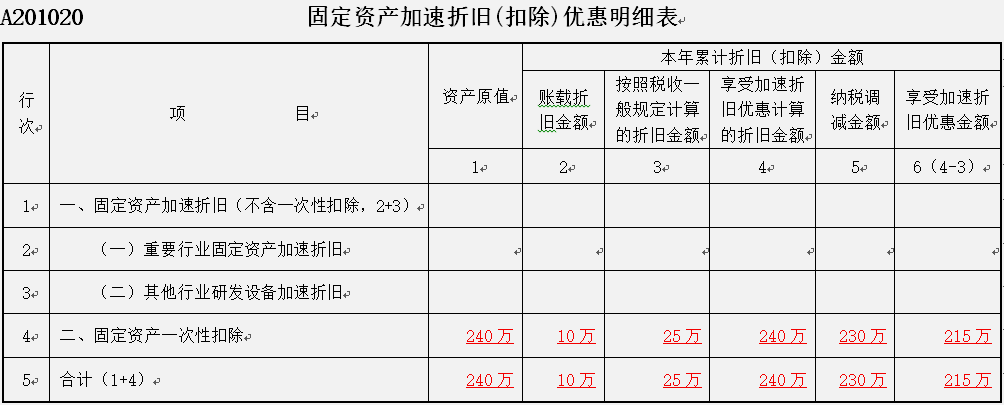

▲ 当年后续季(月)度:需继续填写 虽然小汽车在第四季度税收折旧变为0,小于一般折旧的金额。但属于在同一年度内先后出现“税收折旧大于一般折旧”(第三季度)和“税收折旧小于等于一般折旧”(第四季度)两种情形。 在第四季度依然要按“税收折旧大于一般折旧”的最后一期折旧情况填报本表,直至本年最后一次预缴申报。故第四季度预缴时的填报方式,如下所示:

▲ 后续年度(2018年以后) 在2019年企业所得税预缴申报的时候,小汽车的“税收折旧”为0,属于“税收折旧”小于等于“一般折旧”的情形,无需再针对该辆小汽车享受一次性扣除的情况填写上述明细表。 ▲ 税会处理差异的纳税调增处理 在后续年度中,由于会计上正常计提折旧,税务上已在2018年一次性扣除折旧,而导致固定资产会计折旧金额大于税收折旧金额的情况。需要纳税调增处理,在汇算清缴时进行调整即可。 更多操作说明可参考《企业所得税月(季)度预缴纳税申报表(A类,2018年版)》填报说明,见国家税务总局公告2018年第26号。 看到这里,享受了固定资产一次性扣除优惠的填报方式,都用小本本记好了吗?不明白的地方,欢迎来理道咨询~

以上是【会计家园小编整理:固定资产一次性扣除怎么申报?】,想了解更多相关内容,请访公司注册栏目>>

会计家园一站式创业服务平台,提供全面、专业、高效的企业服务。包括:代理记账、注册地址出租、代办公司注

册、会计记账、社保代理、会计代理、用友代理、出具审计报告、公司注销、办理公司营业执照、税务筹划服务等。

咨询“会计家园”客服,即可办理相关业务,客服电话 13522780767(刘经理) |